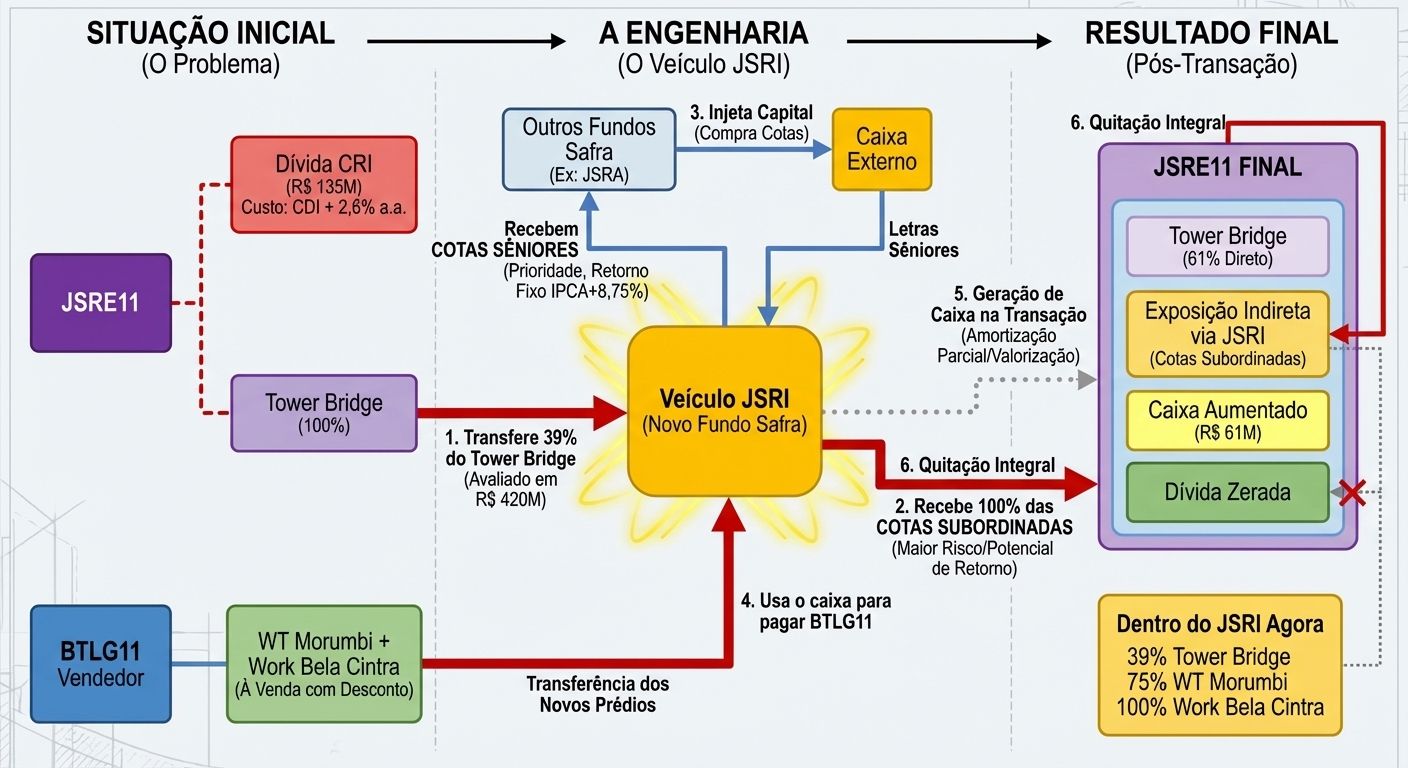

O fundo imobiliário JSRE11 anunciou em 18 de dezembro uma transação que, à primeira vista, parece um quebra-cabeça financeiro. Na prática, o fundo abriu mão de 39% do seu principal ativo, o Tower Bridge, para ganhar exposição a dois novos prédios em São Paulo e, de quebra, eliminar uma dívida de R$ 135 milhões que vinha pesando nos resultados. Vamos destrinchar como essa engenharia funciona, quem ganha o quê e quais são os riscos envolvidos.

O problema que a gestão precisava resolver

O JSRE11 carregava um CRI de R$ 135 milhões indexado ao CDI + 2,6% ao ano. Só em outubro de 2025, essa dívida consumiu quase R$ 2 milhões do resultado do fundo, o equivalente a R$ 0,09 por cota. No acumulado do ano, foram R$ 18 milhões em despesas financeiras. Era uma dívida bullet, ou seja, precisaria ser paga de uma vez só no vencimento, e o fundo tinha apenas R$ 30 milhões em caixa.

Ao mesmo tempo, dois prédios interessantes apareceram no mercado: o WT Morumbi e o Work Bela Cintra, que pertenciam ao BTLG11 e estavam sendo vendidos com desconto significativo. O JSRE11 queria comprá-los, mas não tinha dinheiro para isso.

Situação inicial resumida

JSRE11 tinha:

- 100% do edifício Tower Bridge

- Uma dívida de R$ 135 milhões (CRI com custo de CDI + 2,6% ao ano, tipo "bullet" — vencimento único)

- Apenas R$ 30 milhões em caixa (insuficiente para quitar a dívida)

- A dívida consumia R$ 1,9 milhão/mês do resultado (aprox. R$ 0,09/cota)

BTLG11 tinha:

- Dois imóveis à venda com desconto de 47% a 52% sobre o custo de reposição:

- WT Morumbi (34% de vacância)

- Work Bela Cintra

A solução: um fundo dentro do fundo

A Safra Asset criou um novo fundo chamado JSRI (JS Renda Imobiliária). Esse fundo tem dois tipos de cota: as seniores, que recebem primeiro e têm menor risco, e as subordinadas, que só recebem depois mas ficam com o potencial de ganho maior.

O JSRE11 transferiu 39% do Tower Bridge para o JSRI. Em troca, ficou com 100% das cotas subordinadas. Outros fundos da Safra, como o JSRA, compraram as cotas seniores, injetando capital no JSRI. Com esse dinheiro, o JSRI comprou os dois prédios do BTLG11.

Funciona assim: imagine uma fila de prioridade. Quando o JSRI gerar lucro, primeiro paga os cotistas seniores (que buscam algo parecido com renda fixa, com retorno de IPCA + 8,75% ao ano). Só depois que eles receberem o combinado é que o excedente vai para o JSRE11, como cotista subordinado. Se der muito certo, o JSRE11 fica com a maior parte do ganho. Se der errado, ele perde primeiro.

A engenharia financeira passo a passo

Passo 1 — A Safra Asset cria um novo veículo de investimento chamado JSRI (JS Renda Imobiliária), com dois tipos de cotas:

- Cotas Sêniores: menor risco, retorno fixo (IPCA + 8,75% a.a.), recebem primeiro

- Cotas Subordinadas: maior risco, maior potencial de retorno, recebem por último

Passo 2 — O JSRE11 transfere 39% do Tower Bridge para o JSRI (avaliado em ~R$ 367M, ou R$ 19.254/m²).

Passo 3 — Em troca, o JSRE11 recebe 100% das cotas subordinadas do JSRI

Passo 4 — Outros fundos Safra (como o JSRA) injetam capital no JSRI comprando cotas sêniores.

Passo 5 — Com esse capital, o JSRI compra os dois imóveis do BTLG11:

- Work Bela Cintra a R$ 13.000/m² (cap rate 10,4%)

- WT Morumbi a R$ 12.558/m² (cap rate 10,7%)

Passo 6 — O JSRI faz uma amortização parcial das cotas subordinadas do JSRE11 no valor de aproximadamente R$ 155-166 milhões. Esse valor, somado à valorização de 7,6% do Tower Bridge na transação, gera o caixa necessário para o JSRE11:

- Quitar integralmente a dívida de R$ 135 milhões

- Aumentar o caixa em R$ 31 milhões

O que foi negociado e por quanto

O Tower Bridge foi avaliado em R$ 19.254 por metro quadrado na transação, totalizando cerca de R$ 420 milhões pelos 39% transferidos. Já os imóveis comprados saíram bem mais baratos: o Work Bela Cintra por R$ 13.000/m² e o WT Morumbi por R$ 12.558/m².

Para dar contexto, a gestão estima que construir prédios equivalentes hoje custaria R$ 27.000/m² na região da Paulista e R$ 23.500/m² na Chucri Zaidan. Ou seja, os imóveis foram adquiridos com desconto de 47% a 52% em relação ao custo de reposição. O cap rate das aquisições ficou acima de 10%, enquanto transações recentes na mesma região giraram entre 5,7% e 7,25%.

Como fica o balanço do JSRE11

Antes da operação, o fundo tinha R$ 2,21 bilhões em imóveis e R$ 135 milhões de dívida. Depois, os imóveis caem para R$ 1,84 bilhão, mas a posição em cotas de FII salta de R$ 14 milhões para R$ 226 milhões. O caixa dobra, de R$ 30 milhões para R$ 61 milhões. E a dívida? Zerou.

O patrimônio líquido sobe ligeiramente, de R$ 2,12 bilhões para R$ 2,13 bilhões. Segundo a gestão, isso reflete uma valorização de 7,6% na avaliação do Tower Bridge na transação, além da amortização parcial de cotas do JSRI que gerou o caixa para quitar o CRI.

Comparativo antes e depois

| Item | Antes | Variação | Depois |

|---|---|---|---|

| Imóveis (direto) | R$ 2.210 mi | -R$ 367 mi | R$ 1.843 mi |

| Cotas de FII | R$ 14 mi | +R$ 212 mi | R$ 226 mi |

| Caixa | R$ 30 mi | +R$ 31 mi | R$ 61 mi |

| Dívida | R$ 135 mi | -R$ 135 mi | R$ 0 |

| Patrimônio Líquido | R$ 2.120 mi | +R$ 13 mi | R$ 2.133 mi |

O que muda na carteira

O Tower Bridge, que representava 46% da área locável do fundo, agora responde por 30% considerando a exposição direta (61%) mais a indireta via JSRI. A diversificação aumentou: o número de inquilinos passou de 79 para 93.

O portfólio ganhou exposição a duas regiões diferentes. O WT Morumbi fica na Chucri Zaidan, região com vacância em queda e preço médio pedido de R$ 104/m². O Work Bela Cintra está na Paulista, onde o preço médio chega a R$ 139/m² e a vacância está em 10%.

Composição do portfólio após a operação

- 61% do Tower Bridge (posse direta)

- 100% das cotas subordinadas do JSRI, que contém:

- 39% do Tower Bridge

- 75% do WT Morumbi

- 100% do Work Bela Cintra

Diversificação: número de inquilinos subiu de 79 para 93.

Impacto estimado no rendimento

| Fator | Impacto mensal por cota |

|---|---|

| Fim da despesa com CRI | +R$ 0,09 |

| Perda de 39% da receita do Tower Bridge | -R$ 0,10 (estimado) |

| Rendimento das cotas subordinadas (R$ 212M) | ? (não divulgado) |

Ponto crítico: Não está claro se o JSRE11 receberá rendimentos mensais do JSRI ou apenas ganho de capital na venda futura dos imóveis. Se receber rendimentos integrais (DY ~8,5%), o impacto seria de aproximadamente +R$ 0,05/cota. A gestão não detalhou as regras de subordinação.

Os riscos que o cotista precisa conhecer

O WT Morumbi tem 34% de vacância. Isso significa que mais de um terço do prédio está vazio. Se a gestão não conseguir alugar esses espaços, quem sofre primeiro é o JSRE11, já que as cotas subordinadas só recebem depois das seniores.

Para mitigar esse risco, existe uma Renda Mínima Garantida de R$ 60 milhões oferecida pelo BTLG11, que cobre eventuais períodos de vacância.

Outro ponto importante: não está claro se o JSRE11 receberá rendimentos mensais do JSRI ou se ficará apenas com o ganho de capital na venda futura dos imóveis. Nos fóruns de investidores, essa dúvida apareceu com frequência. Um analista que acompanha o fundo observou que "só poderemos verificar no relatório gerencial" como funcionará a distribuição para as cotas subordinadas.

Riscos a monitorar

- Vacância do WT Morumbi (34%) — Se não for locado, o JSRE11 (subordinado) sofre primeiro.

- Incerteza sobre rendimentos — Não está claro se haverá dividendos mensais ou apenas ganho de capital.

- Renda Mínima Garantida — O BTLG11 oferece R$ 60 milhões de garantia para mitigar o risco de vacância.

O que dizem os especialistas

A operação dividiu opiniões. Um analista classificou a transação como "de boa a excelente", destacando que o fundo se livrou de uma dívida que pressionava os resultados e ganhou exposição a ativos comprados com desconto relevante.

Por outro lado, a falta de transparência da gestora gerou críticas: "Por que a gestora não divulgou uma explicação sobre como estava adquirindo os imóveis? Se é um negócio totalmente intra-fundos, não parece que questões negociais impediriam a divulgação antes."

Nos vídeos de análise que circularam após o anúncio, um comentarista resumiu: "Olhando pelo lado meio cheio, resolveu a questão da alavancagem. Pelo lado meio vazio, passou pra frente uma boa parte do melhor prédio do portfólio."

Críticas à transparência

Segundo analistas, a gestora falhou em:

- Não explicar antecipadamente a estrutura da operação

- Não detalhar as regras de subordinação (quando e como o JSRE11 receberá)

- Não esclarecer o mecanismo de amortização parcial que gerou o caixa

- Deixar investidores confusos sobre qual fundo (JSRI vs JSRA) seria subscrito

O que ficar de olho daqui para frente

O próximo relatório gerencial será crucial para entender como a subordinação afetará os rendimentos mensais do JSRE11. A gestão projeta uma TIR de IPCA + 30% ao ano para as cotas subordinadas, mas isso depende da valorização e eventual venda dos imóveis no médio prazo.

A vacância do WT Morumbi será o termômetro da operação. Se a gestão conseguir locar os andares vazios, o valor do ativo sobe e o JSRE11, como subordinado, captura esse ganho. Se a vacância persistir, o fundo absorve as perdas primeiro.

Para quem tem 1.000 cotas do JSRE11, a eliminação da dívida representa uma economia de aproximadamente R$ 0,09 por cota por mês em despesas financeiras. Se essa economia se traduzir em dividendos maiores ou em valorização patrimonial, dependerá dos próximos capítulos dessa história.

Deixe seu comentário